投资者想知道什么?

ISSB 的战略支柱建议公司披露与气候相关的风险和机遇对公司业务、战略和财务规划的实际和潜在影响,如果这些信息是重要的。

- 公司的基本未来愿景与其业务模式的一致性。

- 通过情景分析认识到的风险和机遇,以及将其纳入公司战略和财务计划的流程。

利益相关者还想了解哪些内容?

除上述内容外,除普通投资者外,利益相关者可能还希望更好地了解公司对气候变化的影响。例如,《 欧洲可持续发展报告标准》E1《气候变化》规定了一项额外要求,即披露公司为减轻与减缓和适应气候变化相关的重大影响而制定的政策。

世界经济论坛连续第六年将环境风险(包括无法减缓气候变化、极端天气和自然灾害)列为短期(2 年)和长期(10 年)的首要全球风险。

私营部门可以发挥根本性的作用,因为气候变化会使私营部门面临不同的有形风险和转型风险,因此私营部门必须通过加强可持续发展和气候方面的实践和信息披露来接受气候议程。

投资者对从事可持续商业活动的公司越来越感兴趣。投资者希望了解公司如何应对气候变化、性别多样性或供应链风险等可能对其业务产生重大影响的问题。标准制定者正在为与气候相关的财务信息制定新的披露标准。

监管机构和证券交易所正在实施气候信息披露要求和上市规则,并制定指南和开展培训,以改善企业在这一领域的信息披露。

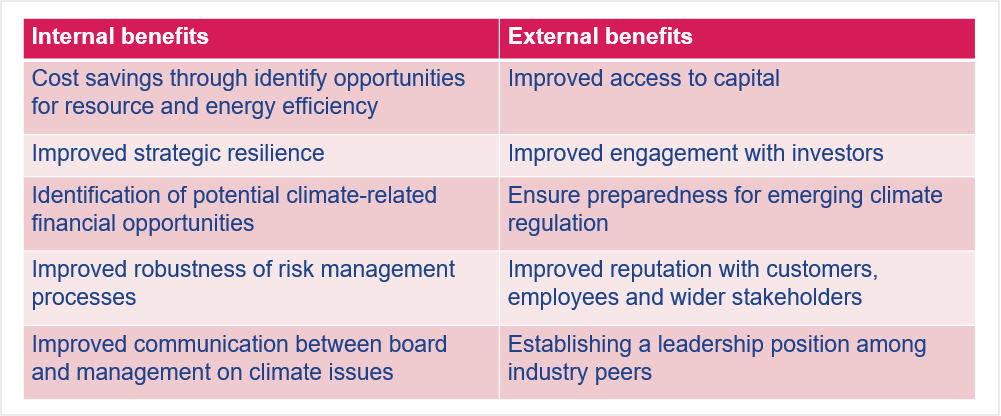

报告与气候相关的风险和机遇不仅能为投资者提供所需的数据,还能为上市公司和非上市公司带来外部和内部效益。这可能包括更好的风险管理、降低资本成本和能源成本。

为准备披露与气候相关的财务风险和机遇,企业必须对其治理、流程和绩效进行评估。这项工作,加上披露本身的好处,会带来许多内部和外部的好处:

企业披露气候相关财务信息的好处

TCFD-气候信息披露培训">。

本节介绍气候相关财务信息工作组 (TCFD) 治理支柱中的气候相关财务信息披露。

-

气候相关财务披露工作组

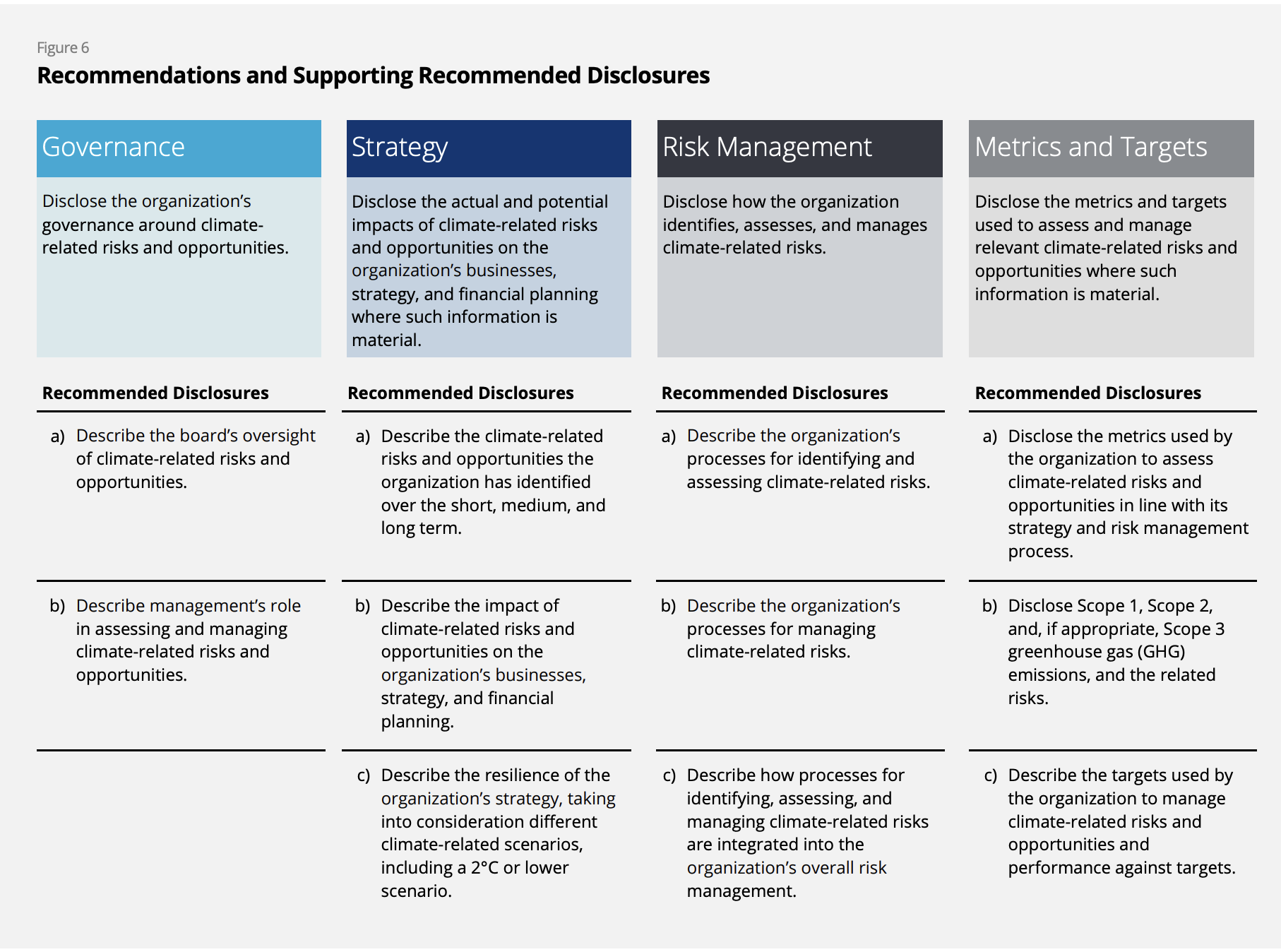

气候相关财务信息披露特别工作组(TCFD)的建议于2017年推出,"旨在帮助确定投资者、贷款人和保险承保人所需的信息,以适当评估和定价与气候相关的风险和机遇"。TCFD 建议包括四个核心要素:

- 治理

- 战略

- 风险管理

- 指标和目标

截至 2022 年 10 月,3800多家公司提供了 TCFD 报告。这些建议旨在自愿实施,但在巴西、日本、新加坡、瑞士、英国等市场,这些建议正日益成为强制性建议。

国际可持续发展标准委员会(ISSB)的气候相关和一般可持续发展相关披露标准标志着 TCFD 达到了顶峰,目前 ISSB 已接管了监督公司根据 TCFD 披露气候相关信息进展情况的责任。

-

国际可持续发展标准委员会

国际可持续发展标准委员会(ISSB)是一个独立的私营部门机构,以公众利益为重,制定标准,为可持续发展信息披露提供高质量、全面的全球基准,重点关注投资者和金融市场的需求。

国际财务报告准则》(IFRS)S1《与可持续发展相关的财务信息披露的一般要求》为报告所有与可持续发展相关的财务信息提供了概念基础和核心内容,而《国际财务报告准则》S2《与气候相关的披露》则在《国际财务报告准则》S1的基础上提供了气候方面的具体要求。这些准则将于 2024 年 1 月 1 日起实施。ISSB 的准则重点关注与可持续发展相关的风险和机遇,这些风险和机遇对投资者至关重要,主要基于 TCFD 建议,因此,实施《国际财务报告准则》可持续发展披露准则也意味着公司已经实施了 TCFD 建议。

预计一些主要司法管辖区将采用该标准,并将逐步取代 TCFD 报告。在此之前,ISSB 鼓励公司自愿采用《国际财务报告准则》可持续发展披露准则。

国际财务报告准则 S1 可持续性相关财务信息披露的一般要求

国际财务报告准则 S2 气候相关披露。有关《国际财务报告准则》可持续发展披露准则的更多资源,请访问《国际财务报告准则》可持续发展知识中心。

-

欧洲可持续发展报告标准

2023 年 1 月 5 日,《欧盟企业可持续发展报告指令》(CSRD)正式生效,影响到欧洲的 50,000 多家公司和欧洲以外的 10,000 多家公司。受《企业可持续发展报告指令》约束的公司必须根据《欧洲可持续发展报告标准》(ESRS)进行报告,其中包括两个关于报告一般原则和要求的横向标准,以及从 2024 年 1 月 1 日起适用于公司的关于环境(5 个)、社会(4 个)和治理(1 个)等 10 个主题的详细要求。

-

美国证券交易委员会气候相关披露

-

CDP

CDP 创建于 2000 年,是一个非营利性组织,为投资者、公司、城市、州和地区管理其环境影响运行全球披露系统。全球有 20,000 多家公司完成了 CDP 有关气候、水和森林的问卷调查。CDP 问卷与 TCFD 保持一致。CDP 将把ISSB 气候相关披露标准纳入全球环境披露平台。

了解有关CDP 的更多信息

-

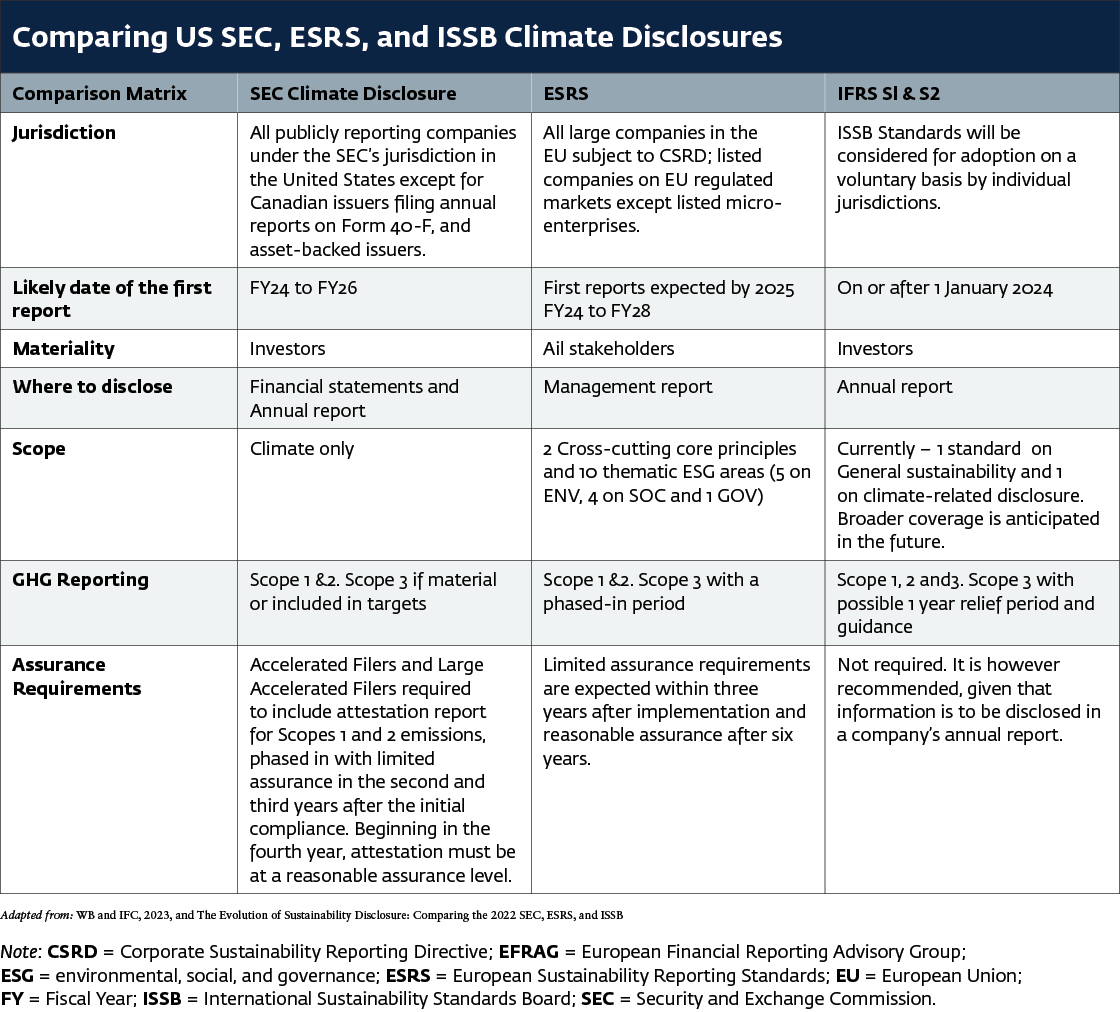

美国证券交易委员会、ESRS 和 ISSB 气候披露比较

上表使用的比较研究:

- 可持续发展信息披露的演变:可持续发展信息披露的演变:比较 2022 年美国证券交易委员会、《欧洲社会责任报告准则》和 ISSB 建议》;

- 欧洲可持续发展报告准则草案》附录 V:《国际财务报告准则》可持续发展准则与《欧洲财务报告准则》对照表(《欧洲财务报告准则》E1 与《国际财务报告准则》S2 对比,第 54-73 页);

- ISSB IFRS S2 气候相关披露与 TCFD 建议的比较;

- 全球报告倡议组织和欧洲可持续发展报告准则 (ESRS):问答。

TCFD 建议围绕四个核心要素或支柱展开:治理、战略、风险管理以及度量和目标。这些要素并不是线性考虑的,因为它们是相互关联的,应被视为整体的一部分。例如,可以将风险管理披露和一些治理披露放在一起,以展示组织内部是如何治理风险的。此外,这些信息应与公司的财务报表相联系。例如,为管理风险或利用机会而进行的研发支出。

治理、战略、风险管理以及衡量标准和目标这四大支柱是《国际财务报告准则》可持续发展披露准则和《欧洲可持续发展报告准则》(ESRS)的基础。

从 2024 年 1 月起,国际财务报告准则基金会的国际可持续发展准则委员会(ISSB)将从金融稳定委员会(FSB)的气候相关财务披露工作组(TCFD)手中接过监督公司气候相关披露进展的责任。

在实践中,这意味着采用 ISSB IFRS S1 和 IFRS S2 的公司将满足 TCFD 的建议,因为这些建议已完全纳入 IFRS 可持续发展披露准则。然而,ISSB 准则的要求超出了 TCFD 建议的范围。国际财务报告准则 S2》提供了更详细的要求(参见此处的比较),而《国际财务报告准则 S1》则提供了一个基础,超越了气候报告的范围,报告了所有与可持续发展相关的财务信息。

根据ISSB 的公告,如果公司选择继续使用 TCFD 建议,则可以继续使用,有些公司可能仍需使用 TCFD 建议。

这些建议应用于将与气候风险和机遇相关的财务披露纳入公司的主流财务文件或年度报告中。这些建议是针对高风险行业和金融行业公司制定的,并为这些行业提供了高级指导,但所有行业都可以使用这些建议。

四大支柱包含 11 项建议(见下表)。

TCFD 提供了分阶段披露 11 项建议的方法。公司无需从披露所有建议开始。第 1 阶段建议披露与治理和风险管理支柱相关的信息。

有关 TCFD 的更多资源,请访问TCFD 知识中心和TCFD 出版物网页。

有关银行的更多资源,请访问联合国环境规划署金融倡议 TCFD 银行试点项目网页。

在TCFD 报告数据库网页上查看包含 TCFD 相关披露信息的公司报告。

观看联合国可持续证券交易倡议、国际金融公司和 CDP Worldwide 有关 TCFD 的培训录音,"TCFD-气候披露培训"。

有关气候信息披露的指导,请参阅联合国可持续证券交易倡议的《气候信息披露示范指导》:证券交易所指导发行人实施 TCFD 的模板》。

TCFD 的战略支柱建议企业披露与气候相关的风险和机遇对企业业务、战略和财务规划的实际和潜在影响,如果此类信息是实质性的。

投资者想知道什么?

- 公司的基本未来愿景与其业务模式是否一致

- 通过情景分析认识到的风险和机遇,以及将其纳入公司战略和财务计划的流程。

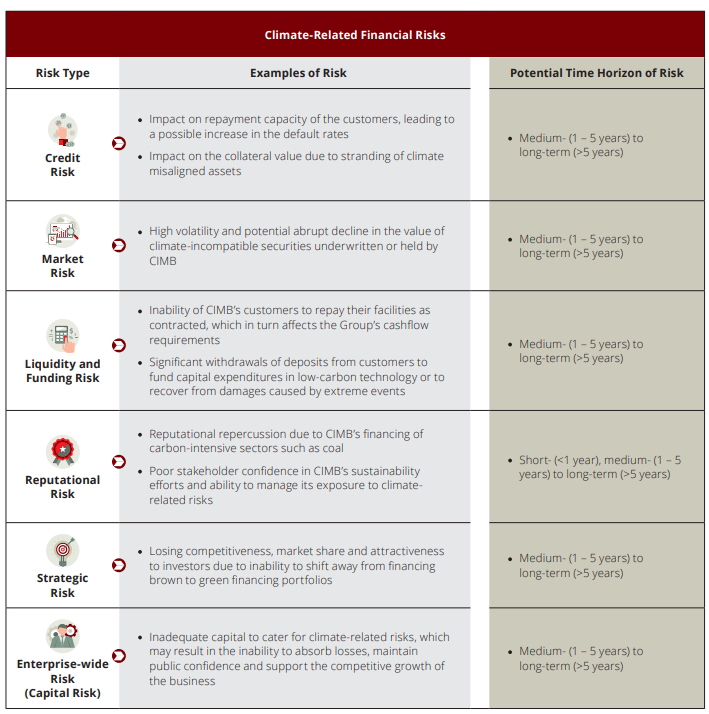

描述企业已识别的短期、中期和长期气候相关风险和机遇。

考虑包括以下讨论

- 什么是短期、中期和长期?

- 你们为每种情况确定了哪些重大机遇和风险?

- 您使用了什么程序来确定它们是否会对贵组织产生财务影响?

描述与气候相关的风险和机遇对组织的业务、战略和财务规划的影响。

考虑包括以下方面的讨论

- 产品和服务

- 供应链和/或价值链

- 适应和减缓活动

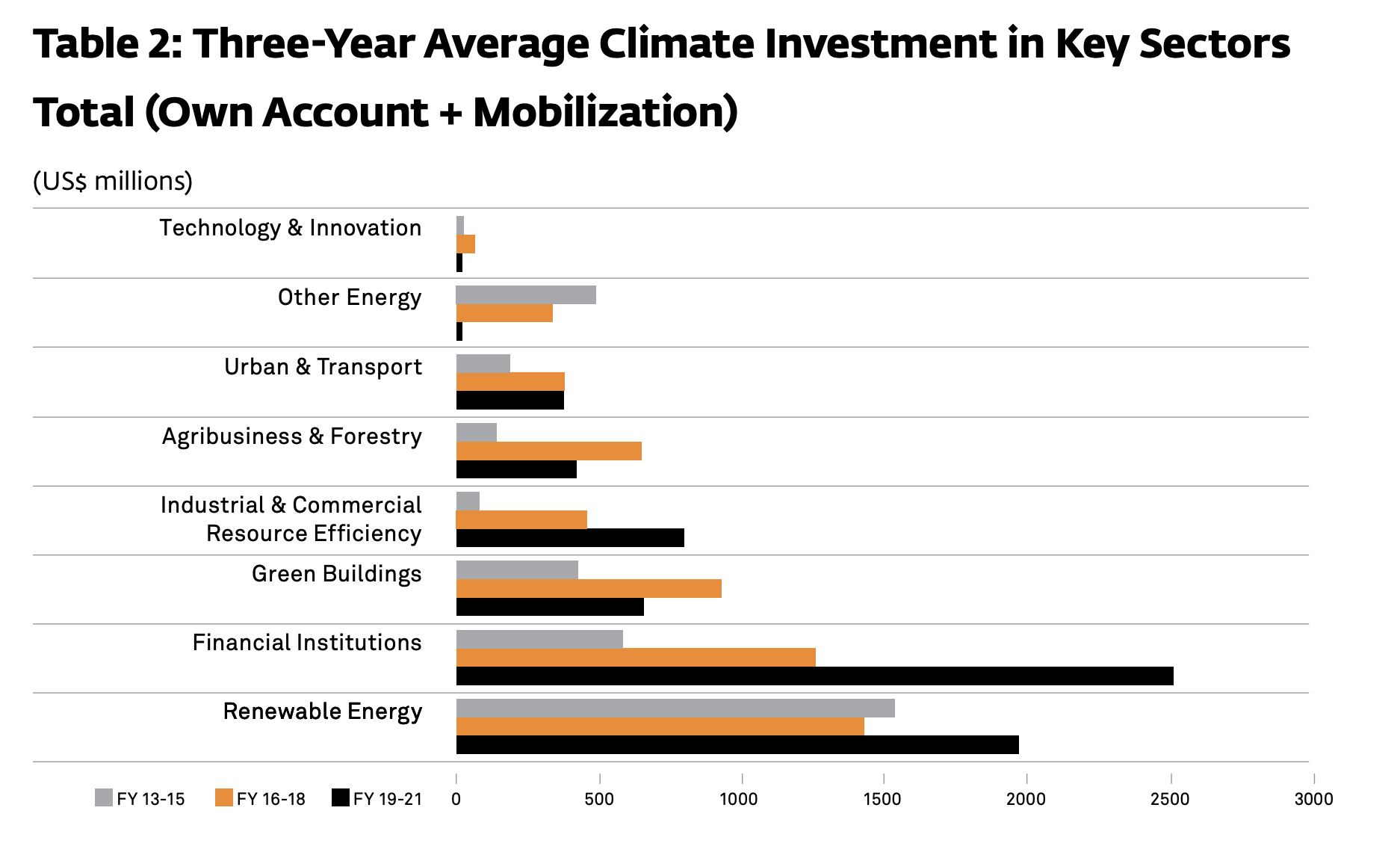

- 研发投资

- 业务(包括业务类型和设施位置)

作为对所报告的气候相关风险和机遇影响的回应,请考虑制定气候相关过渡计划并在报告中披露。

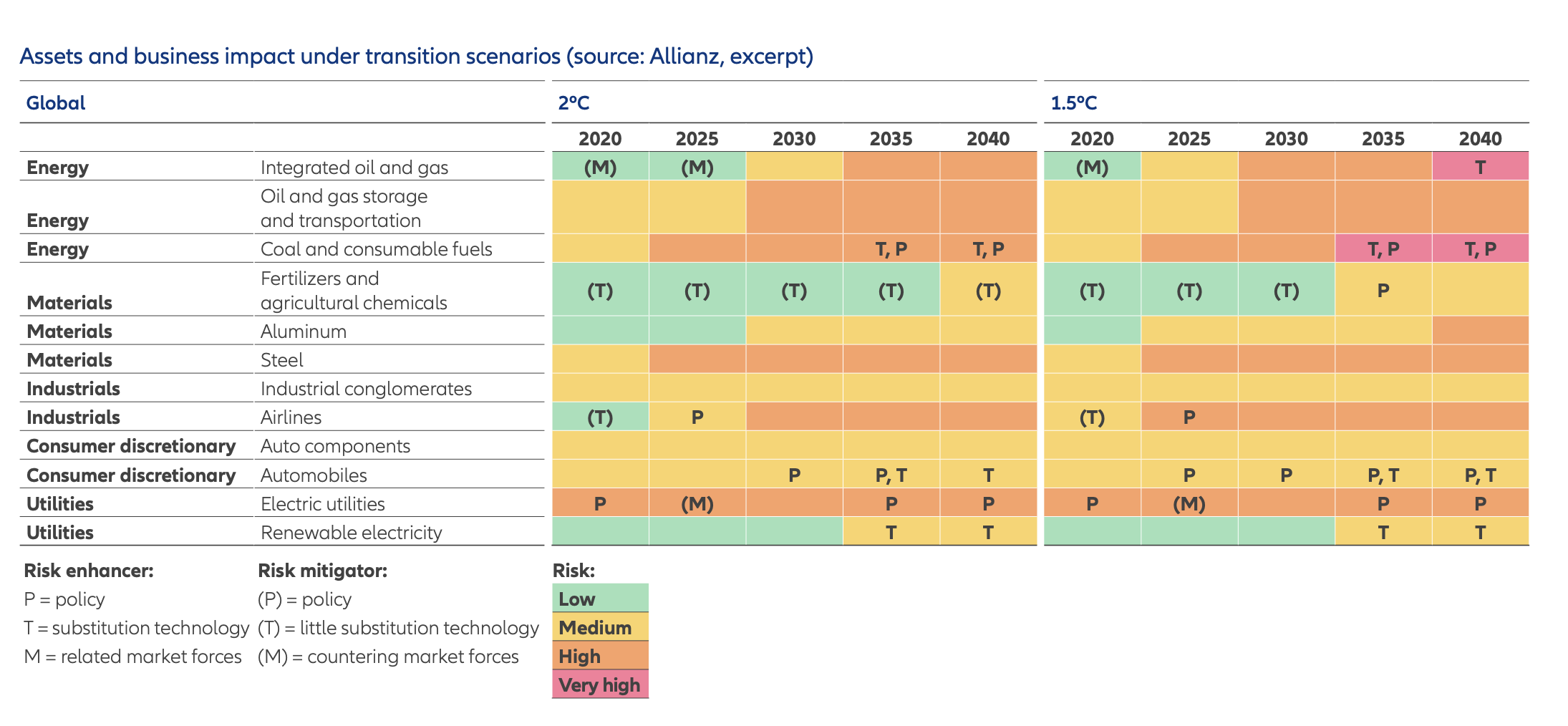

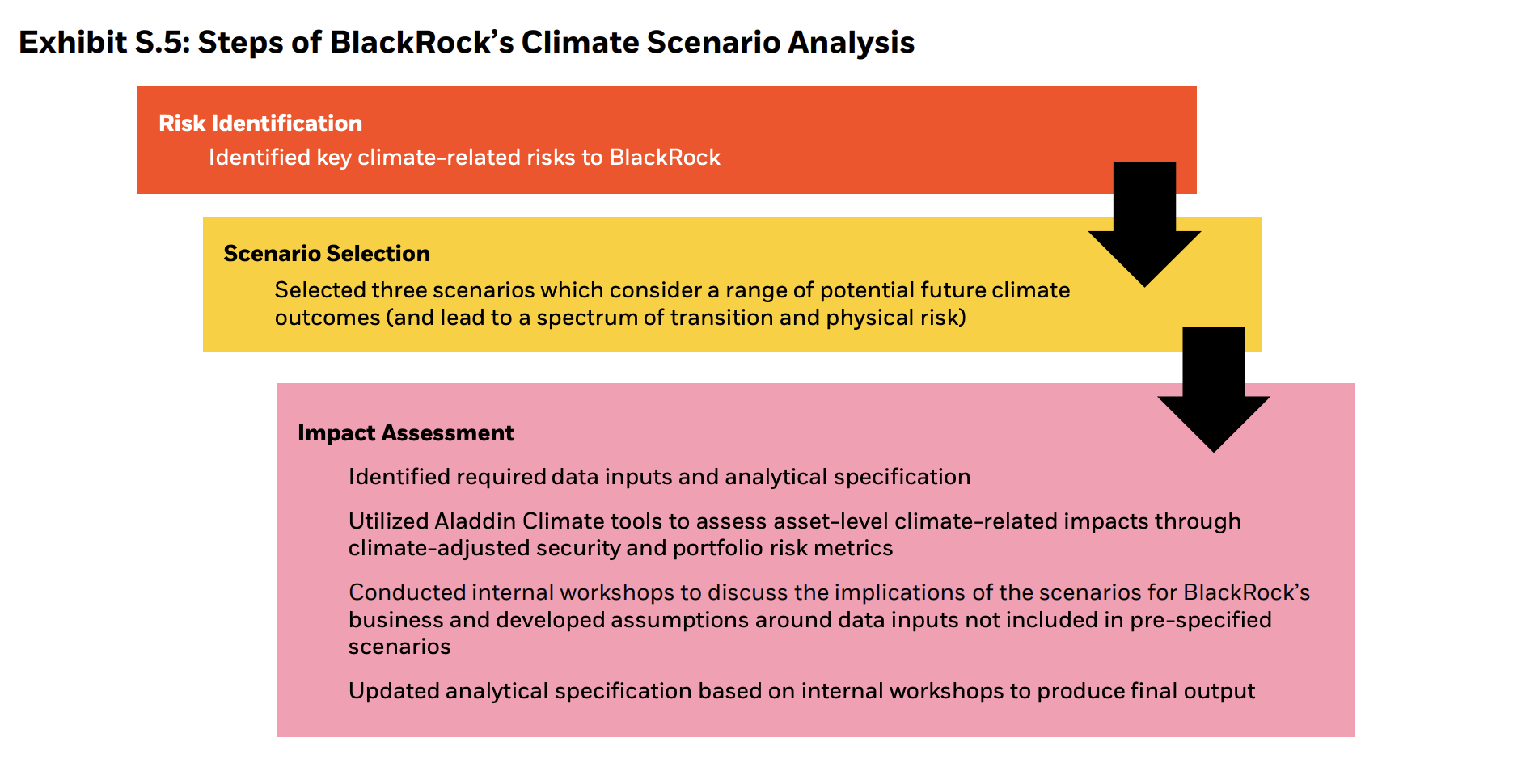

考虑到不同的气候相关情景,包括 2°C 或更低的情景,披露组织战略的复原力。

考虑包括以下讨论

- 您是否利用气候相关情景为业务战略和财务规划提供信息?

- 考虑了哪些气候相关情景和相关时间范围?

- 气候相关情景中使用的不同政策假设、宏观经济趋势、能源路径和技术假设对评估组织战略的适应性有何影响?

什么是情景分析?

一种制定战略计划的方法,可使战略计划更灵活或更稳健地应对一系列似是而非的未来状态。

- 探索可能大大改变 "一切照旧 "假设基础的替代方案。

- 情景分析描述的是通往特定可信(但不一定是 "理想")结果的发展路径。

- 情景分析是加强批判性战略思维的工具,应被理解为基于多种情景的叙述。

- 重要的不是分析结果的可信度,而是对预期未来的反应。

- 情景分析不是对未来绩效的预测。

与 TCFD 报告一样,情景分析也是一个过程。公司需要三到五年的时间,才能从具有潜在气候影响的叙述性情景,发展到复杂的定量模型和数据集。最常用的情景分析是政府间气候变化专门委员会排放情景和国际能源机构情景。

TCFD 的《非金融公司情景分析指南》(2020 年)为公司使用气候相关情景分析提供了实用的、以流程为导向的方法,以及披露其战略对不同气候相关情景的适应性的想法。

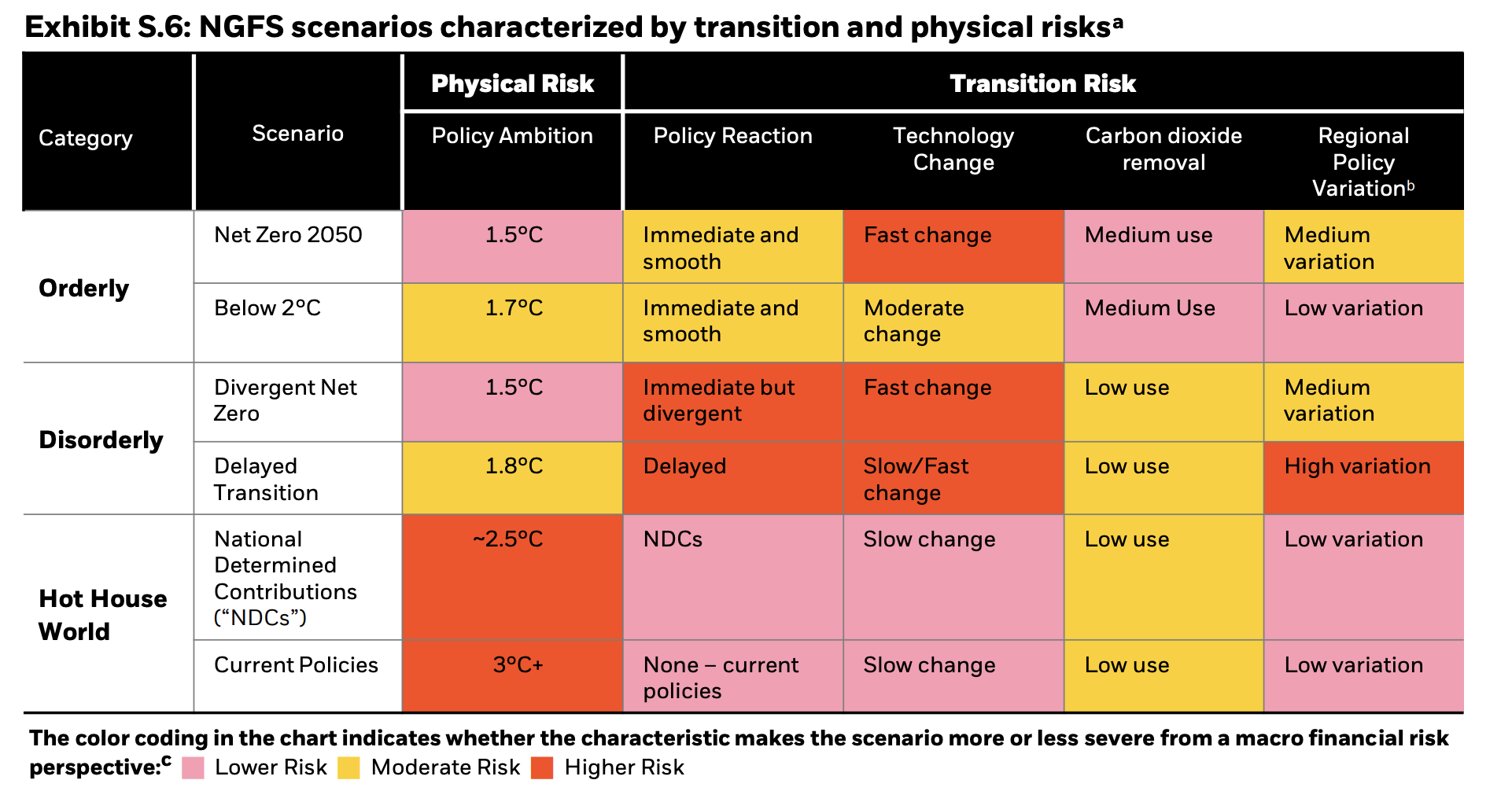

中央银行和监管机构绿色金融体系网络(NGFS)为银行提供了四种气候情景。

战略清单

开始披露的最佳提示

- 利用现有流程和披露;

- 连接信息;

- 在报告内部和报告之间进行交叉引用(年度报告、可持续发展报告、TCFD 报告);

- 提供清晰、简明、相称的信息;

- 明确时间范围(短期、中期和长期);

- 如果没有数据,从定性报告开始;

- 为气候相关信息披露制定内部路线图;

- 与处理气候变化问题的不同职能部门和团队进行协调。

创建气候相关信息披露的内部路线图

TCFD-气候披露培训">。

在何处披露与气候相关的财务信息

- 应在主流报告(也称为年度报告、注册文件或 10-K 报告)中进行披露;

- 不打算单独发布 TCFD 声明或额外的可持续发展报告;

- 纳入报告并与财务信息相关联;

- 遵循与财务报告相同的管理程序和签署程序;

- 投资者是主要用户。

国际可持续发展标准委员会

ISSB 国际财务报告准则 S2 气候相关披露包括战略披露,是气候相关财务披露的四大支柱(治理、战略、风险管理以及度量和目标)之一。您应将 IFRS S2 与 IFRS S1 披露可持续发展相关财务信息的一般要求一并阅读。本战略部分与即将发布的《国际财务报告准则第 2 号--气候相关披露》草案中战略支柱下的主要建议保持一致,有助于贵公司为根据新准则进行披露做好准备。

-

ISSB 国际财务报告准则 S2 气候相关披露(节选)

战略

与气候相关的战略财务信息披露的目的是让通用财务报告的使用者了解一个实体管理与气候相关的风险和机遇的战略。

具体来说,企业应披露信息,使通用财务报告的使用者能够了解

- 可合理预期会影响企业前景的气候相关风险和机遇(见第 10-12 段);

- 与气候相关的风险和机遇对企业业务模式和价值链的当前和预期影响(见第 13 段);

- 这些与气候相关的风险和机遇对实体战略和决策的影响,包括有关其与气候相关的过渡计划的信息(见第14段);

- 这些与气候相关的风险和机遇对报告期内实体的财务状况、财务业绩和现金流的影响,及其对实体的短期、中期和长期财务状况、财务业绩和现金流的预期影响,同时考虑到这些与气候相关的风险和机遇是如何被纳入实体的财务规划中的(见第15-21段);以及

- 考虑到实体已确定的气候相关风险和机遇,实体的战略及其业务模式对气候相关变化、发展和不确定性的适应能力(见第 22 段)。

来源:ISSB IFRS S2资料来源:ISSB IFRS S2 Climate-Related Disclosures。

欧洲可持续发展报告标准》包含关于气候变化的特定主题标准,公司应将其与贯穿各领域的《欧洲可持续发展报告标准》第 2 条 "一般、战略、治理和重要性评估"中要求的一般披露一并执行。

-

欧洲可持续发展报告标准 ESRS E1 - 气候变化(节选)

ESRS 2 一般披露

12.本节的要求应与 ESRS 2 第 2 章 "治理"、第 3 章 "战略 "和第 4 章 "影响、风险和机遇管理 "所要求的披露一并阅读和应用。由此产生的披露信息应与 ESRS 2 要求的披露信息一起在可持续发展报告中列报,但 ESRS 2 SBM-3 重大影响、风险和机遇及其与战略和商业模式的相互作用除外,企业可根据 ESRS2 第 46 段的规定,将披露信息与本主题标准要求的其他披露信息一起列报。

披露要求 E1-1 - 减缓气候变化的过渡计划

14.企业应披露其减缓气候变化的过渡计划。

15.这项披露要求的目的是让企业了解其过去、现在和未来的气候变化减缓过渡计划。

企业过去、现在和未来在减缓气候变化方面所做的努力,以确保其战略和商业模式与

企业的战略和商业模式符合向可持续经济过渡的要求,以及将全球升温控制在

根据《巴黎协定》将全球升温控制在 1.5 °C,以及到 2050 年实现气候中和的目标。

16.第14 段要求的信息应包括

(a) 參照溫室氣體減排目標(按披露要求E1-4 的規定), 解釋企業的目標如何與按照《巴黎協定》將全球升溫 幅度限制在攝氏1.5 度的目標相符;

(b) 參照溫室氣體減排目標(披露要求 E1-4)及氣候變化減緩行動 (披露要求 E1-3),解釋已識別的去碳化槓桿及計劃採取的主要行 動,包括改變企業的產品及服務組合,以及在本身的營運或上 游及/或下游價值鏈採用新技術;

(c) 參照減緩氣候變化的行動(披露要求 E1-3

要求 E1-3),解释并量化企业为支持其实施过渡而进行的投资和筹资。

(c) 参照气候变化减缓行动(披露要求 E1-3),解释并量化企业为支持实施其过渡计划而进行的投资和提供的资金,并参照

企业根据欧盟委员会委托条例(EU)2021/2178 披露的与资本支出分类标准一致的关键绩效指标,以及相关的资本支出计划;

(d) 对企业主要资产和产品的潜在锁定温室气体排放的定性评估。这应包括解释这些排放是否以及如何可能危及企业温室气体减排目标的实现和驱动过渡风险,并在适用的情况下,解释企业管理其温室气体密集型和能源密集型资产和产品的计划;

(e) 如企業的經濟活動受以下分類下的氣候適應或減緩授權規例所涵蓋

climate adaptation or mitigation under the Taxonomy Regulation, an explanation of any objective or plans (CapEX, CapEx plans, OpEX) that the undertaking has for aligning its economic activities (revenues, CapEx, OpEx) with the criteria established in Commission Delegated Regulation 2021/213936;

(f) 在适用情况下,披露报告期内与煤炭、石油和天然气相关的重大 CapEx 投资额; (g) 披露报告期内与煤炭、石油和天然气相关的重大 CapEx 投资额。

(f) 如果适用,披露报告期内与煤炭、石油和天然气相关的经济活动有关的重大资本支出投资额;

(g) 披露企业是否被排除在欧盟巴黎标准之外

基准;

(h) 说明过渡计划如何嵌入企业的整体业务战略和财务规划并与之保持一致;

(i) 过渡计划是否得到行政、管理和监督机构的批准;以及

(i) 過渡計劃是否已獲行政、管理及監督機構批准;及

(j) 業務實體實施過渡計劃的進度說明。

17.如果企业没有过渡计划,则应说明是否会采用过渡计划,以及何时采用。

与 ESRS 2 有关的披露要求 SBM-3 - 重大影响、风险和机遇及其与战略和业务模式的相互作用

18.企业应就其已识别的每项与气候相关的重大风险作出解释,说明该实体是否认为该风险属于与气候相关的实际风险或与气候相关的过渡风险。

19.企业应说明其战略和业务模式对气候变化的适应能力。该说明应包括

(a) 复原力分析的范围;

(b) 如何及何時進行抗逆力分析,包括使用《歐洲氣候變化 準則》第 2 號《稅務條例》第 1 條有關披露要求及相 關應用要求段落所提及的氣候假設分析;及

(c) 复原力分析的结果,包括使用情景分析的结果。

无论现在还是将来,自然损失都会给企业带来风险和机遇。全球一半以上的经济产出--440 亿美元的经济价值--在一定程度上或高度上依赖于自然。与自然相关的财务披露工作组(TNFD)于 2020 年 7 月宣布成立,旨在为各组织制定并提供风险管理和披露框架,以报告不断变化的与自然相关的风险并采取相应行动,最终目的是支持全球资金流从不利于自然的结果转向有利于自然的结果。2023 年 9 月,TNFD 推出了与自然相关的财务披露工作组的最终建议,与 TCFD 的四大支柱结构保持一致。